💒重購退稅(房地合一稅/土增稅)

★土增稅重購退稅細節

一、土地出售後重購或先購土地2年內再出售,2年內的起算日期:

1.先賣後買:以出售土地辦好產權登記日起2年內,重購土地如期(訂立買賣契約日起30日內)申報時,以立契日為準;逾期申報,以申報日為準計算2年期間。

2.先買後賣:以重購土地辦好產權登記日起算2年,出售原有土地如期申報時,以立契日為準;逾期申報,以申報日為準計算2年期間。*舉例說明:甲出售(重購)A土地在102年4月1日辦好產權登記,在104年3月4日訂立買賣契約重購(出售)B地,如果甲在104年4月2日前如期申報,就符合2年內的規定;如果甲在104年4月3日以後才申報,就不符合2年內的規定,不能辦理重購退稅。

二、重購退稅無次數的限制,若同時出售多處自用住宅用地,可申請重購退稅。

三、在未適用一生一次自用住宅用地優惠稅率繳納土地增值稅前,若所有條件都符合的情形下,可以一般用地稅率申報繳納再申請重購退稅,可以保留一生一次的機會,作最有利的規劃。

四、土地所有權人重購自用住宅用地後辦理自益信託,如該地上房屋仍供委託人本人、配偶、或其直系親屬做住宅使用,與土地信託目的不相違背且符合自用住宅用地條件,准予辦理重購退稅。

五、重購土地已退還土地增值稅者,重購地在完成移轉登記之日起5年內,辦理自益信託後,仍符合自用住宅用地規定者,也不會被追繳原退還稅款。六、規劃重購退稅事前要先了解是否符合退稅規定,如條件不符,但出售之舊屋符合自住條件,可在未逾稅單所記載繳納期限前申請改適用優惠稅率核課土地增值稅。七、綜合所得稅也有規定,納稅義務人出售自用住宅之房屋所繳納的財產交易所得部分的綜合所得稅額,在完成產權移轉登記日起2年內,如重購自用住宅房屋,價額超過原出售價額,可以在重購自用住宅房屋完成產權移轉登記年度,從應納綜合所得稅額中扣抵或退還;先買後賣也適用本規定。提醒先買後賣土地辦理重購退稅,要符合購買土地時已經持有供自用住宅使用之土地才可以;如果土地所有權人原先沒有自用住宅土地,僅是單純購買土地,以後再購買第2筆土地後再出售、或是從配偶受贈他筆土地後再出售,或雖然原來持有土地,但沒有設戶籍,於出售時才從第3地將戶籍遷入,都不能辦理重購退稅。

★房地合一稅重購退稅細節

該局說明,房地合一新制重購自住房地退稅規定,

如個人先購買自住房地後,自完成移轉登記之日起算2年內,出售其他自住房地,

在依規定申報個人房屋土地交易所得稅時,得按重購價額占出售價額之比率計算扣抵稅額,在不超過應納稅額之限額內減除;也就是「先售後購」或「先購後售」都可以申請退稅或扣抵。

該局舉例說明,陳小姐於106年3月5日購入A房地供自住,成交價額為新臺幣(下同)1,000萬元,嗣於108年5月28日出售A房地,成交價額為1,500萬元,且於規定期間內辦理房地合一申報並繳納稅額80萬元;後於108年8月1日再購進B房地供自住,價額為1,200萬元。因出售A房地前1年內無出租或供營業使用,且自出售(舊)A房地至購入(新)B房地移轉登記時間在2年內,陳小姐即可適用重購退稅優惠,按重購價額1,200萬元占出售價額1,500萬元的比率申請應退還稅額64萬元〔80萬元x(1,200萬元/1,500萬元)〕。

該局提醒,納稅義務人申請重購自住房地合一扣抵稅額,若於重購後5年內改作出租或營業等其他用途或再行移轉時,將會被追繳原扣抵或退還稅額

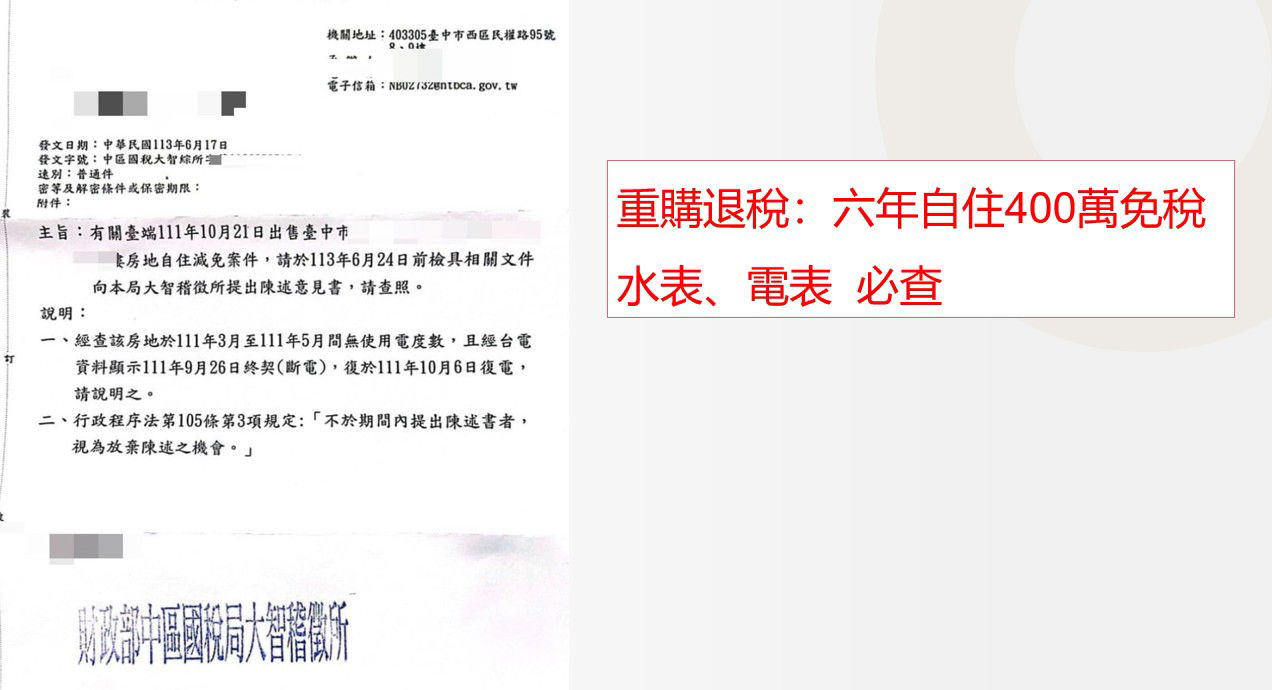

唯一要留意的或常會犯錯的是設戶籍這件事:

1.先賣後買:賣的時候裡面就要有戶籍,等買新的後再遷入新家。

2.先買後賣時:這是最容易忽略的情形,在買的時候,賣的那間就要有戶籍,也就是維持是自用住宅用地的狀態,不能是空戶,買進新的後才能遷走,這種模式才叫「重購」。像名下多戶房子的客戶,往往等要出售時,才匆匆把戶籍遷入要賣的那間,這樣也許符合自用土增稅(一生一次),但卻不符重購退稅的規定。

《房地合一申報作業要點》17點規定,所謂自住房屋限定「個人或其配偶、未成年子女」應於該出售及購買之房屋辦竣戶籍登記並居住,所以其他「成年」直系親屬,如父母等就不包含在內喔!這點與土增的重購退稅不同,範圍可是窄多了。

★代書小技巧 :

出售舊房地與重購新房地的時間(以完成移轉登記日為準)差距在 2 年以內

不管是土增稅或房地合一稅,只要是報稅前(不一定要簽約前)遷入戶籍就可以了房地合一稅 只要有未成年子女戶籍在內,符合自用 也可申請重購退稅